*본 포스팅은 투자를 권유하거나 투자 상품을 추천하기 위함이 아닙니다.

주식 투자, 특히 미국 주식 투자를 시작하면 모든 투자자들이 겪는 고민이 성장하는 주식을 선택하느냐, 성장은 더딜 수 있지만 배당을 많이 주는 주식을 선택하느냐 일 것 같습니다.

배당과 성장, 이 두 가지 중 어떤 것을 선택하기 보다는 적절히 균형이 잡힌 ETF를 찾는 분들에게 적합한 ETF를 하나 소개하고자 합니다.

이번에 소개할 ETF는 성장배당 ETF인 DGRO (iShares Core Dividend Growth ETF)입니다.

소개

아래는 2020년 11월 7일 기준으로 작성한 것입니다.

티커:DGRO

상품명: iShares Core Dividend Growth ETF

운용사: Blackrock

출시: 2014년 6월

총 수수료 및 비용: 0.08%

구성 종목: 418개

시가 배당률: 2019년 기준 투자 금액의 2.5% (분기 배당)

안정성: MSCI ESG* A 등급

현재 자산: 약 120억 달러

하루 평균 거래 금액: 6천 5백만 달러

한 주당 주가(달러): 41.10

*MSCI ESG 등급: MSCI ESG 등급은 투자자가 포트폴리오 내에서 환경, 사회 및 거버넌스(ESG) 위험과 기회를 식별할 수 있도록 하며, 업계별 ESG 리스크에 대한 기업의 노출도와 동종 업체와 비교한 리스크 관리 능력에 따라 'AAA'에서 'CCC'까지의 규모에 따라 기업을 'AA'에서 'CCC'로 평가한다.

현재 시점으로 전세계 1위 자산 운용사인 블랙록에서 ETF 브랜드인 iShares 중 하나로 출시한 상품입니다.

운용사인 블랙록 사의 홈페이지에 소개된 상품 소개에 따르면, DGRO는 '지속적으로 배당 성장을 해온 미국 주식으로 구성된 지수에 투자'하는 것이라고 되어 있습니다.

소개에서 볼 수 있듯이 DGRO는 성장만이 아니라, 배당에 중점을 두고 있고, 그 중에서도 배당이 꾸준히 성장한 종목으로 구성하였다는 것을 알 수 있습니다.

투자 대상 선정 조건

DGRO를 구성 하는 종목 선정 기준은 아래와 같습니다.

1. Morningstar US dividend growth index 를 추종

2. 최소 지난 5년간 배당 성장

3. 배당 성향이 75%를 넘지 않을 것

위 기준에서 볼 수 있듯이 배당이 지속적으로 성장되지 않는다면, 구성 종목에서 제외되기에 해당 ETF를 구입한다면 혹시 어떤 회사가 배당을 중지한다하더라도 종목에서 제외 되기에 배당을 받는 면에서 문제가 없음을 알 수 있습니다.

다만, 배당을 50년, 20년 동안 지속적으로 성장한 기업들이 배당킹, 배당귀족 등으로 분류되는 반면에 5년간의 성장만을 가지고 판단하여 편입시킨다는 점은 구성 종목이 자주 변경되지 않을까 하는 염려를 주기도 합니다.

DGRO를 배당과 성장이 적절하게 균형 잡혀있다고 소개한 이유는 바로 3번 조건 때문입니다.

3번 조건의 배당 성향이 75%를 넘지 않는다는 말은 당기 순이익 가운데 배당금으로 지급하는 금액의 비율이 75%가 넘지 않는다는 말인데, 이게 중요한 이유가 회사가 벌어들이는 돈을 주주에게 다 나누어 준다면, 주주 입장에서 당장에는 좋을 수 있지만, 회사가 투자할 금액이 없어지고 이에 따라서 발전할 가능성이 줄어들 수 있기 때문입니다.

그렇기에 배당 성향을 75%를 넘지 않는 기업들만 편입함으로 적절한 배당금도 계속 받으면서, 회사가 투자, 발전도 계속 이뤄내서 주가의 상승까지 기대할 수 있으리라 생각합니다.

투자 대상

DGRO를 구성하는 산업 분야를 보면, 금융, IT, 헬스케어 순으로 많은 것을 볼 수 있습니다.

주가에 따라서 세부 순위는 종종 바뀌긴 하지만, 고배당을 주는 금융과 헬스케어, 성장을 기대해볼 수 있는 IT가 적절히 섞여있어서, 배당과 성장의 균형을 잡아가는 것 같습니다.

그리고 비율이 높지는 않지만, 기업 주식 외에도 원자재, 파생상품 등에도 일정 부분 투자한 것을 확인할 수 있습니다.

세부 종목을 보면, 한 눈에 봐도 대부분 아는 회사가 편입되어 있습니다.

대표적인 배당주인 JP 모건 체이스, Johnson & Johnson, Peizer와 Procter & Gamble, 코카 콜라 등 그리고 IT 대장주인 마이크로소프트와 애플까지 포함되어 있어서, 해당 기업들의 주식에 모두 투자하고 싶었던 분이라면, DGRO도 고려하기에 적절하지 않나 싶습니다.

그리고 상기 기업들 모두 배당을 성장시키는 면에 있어서 믿음이 가는 기업이고, 주가 성장에 있어서도 좋은 결과를 보여준 기업이라 상기 기업들로 구성된 DGRO도 장기적인 측면에서는 나쁘지 않을 거라 생각합니다.

배당

성장도 중요하지만, 배당의 측면에서도 중요하기 배당 관련 내용을 보다 더 살펴보겠습니다.

2019년 기준으로 본다면 DGRO의 시가 배당률이 약 2.5%정도 되고, 분기별 배당을 하고 있습니다.

물론 배당률이 연 5%, 10%나 월배당을 실시하는 ETF, 개별 주식도 많지만 2.5%의 나쁘지 않은 배당률에 지속적인 성장까지 기대할 수 있는 면에서 보자면, 전반적으로 나쁘지 않으리라 생각합니다.

2015년 부터의 배당 히스토리를 본다면 분기별로는 배당금에 차이가 있지만, 연간 총 배당 지급금을 기준으로 보았을 때, 꾸준히 증가함을 볼 수 있습니다. 이는 배당 성장을 지속하는 기업으로 구성된 이상 매년 배당 성장을 기대할 수 있는 건 당연하지 싶습니다.

| 배당 지급일 | 배당 지급 금액 |

| Sep 29, 2020 | $0.261 |

| Jun 19, 2020 | $0.249 |

| Mar 31, 2020 | $0.247 |

| Dec 20, 2019 | $0.235 |

| Sep 30, 2019 | $0.250 |

| Jun 21, 2019 | $0.228 |

| Mar 26, 2019 | $0.218 |

| Dec 21, 2018 | $0.200 |

| Oct 02, 2018 | $0.228 |

| Jul 02, 2018 | $0.191 |

| Mar 28, 2018 | $0.192 |

| Dec 26, 2017 | $0.194 |

| Sep 29, 2017 | $0.165 |

| Jun 30, 2017 | $0.186 |

| Mar 30, 2017 | $0.161 |

| Dec 28, 2016 | $0.152 |

| Sep 30, 2016 | $0.176 |

| Jun 27, 2016 | $0.171 |

| Mar 30, 2016 | $0.158 |

| Jan 05, 2016 | $0.011 |

| Dec 31, 2015 | $0.136 |

| Oct 01, 2015 | $0.163 |

| Jun 30, 2015 | $0.169 |

| Mar 31, 2015 | $0.168 |

수익률

미국 S&P 500 지수를 추종하는 대표적인 ETF인 IVV와 나스닥 100지수를 추종하는 QQQ와 지난 1년을 기준으로 성장률을 비교해보았습니다.

2019년 말에 동일 금액 투자시 코로나 때에는 IVV와 비슷한 하락세를 보이고는 그 뒤로 성장하고는 있으나, 여전히 두 대표 지수에 비해서는 좋은 면을 보이고 있지는 않습니다.

물론 전례 없던 기술주의 상승을 보여준 나스닥 100과 비교하기에는 무리가 있을 것 같지만, IVV와의 비교에서도 좋지 못한 모습을 보여주는 점은 조금 실망스럽긴 합니다.

다만, DGRO는 성장만이 아니라 배당을 지급하는 특성도 있기에 해당 배당금을 받는 다는 면에서 그리고 배당금을 다시 투자하는 데 사용한다고 생각한다면 나쁘지 않은 모습을 볼 수도 있습니다.

*IVV가 현재 시점으로 시가 배당률이 1.9% 정도입니다.

수수료 및 비용

| 상품 티커 | DGRO |

| 운용 수수료 | 0.08% |

| 기타 비용 | - |

| 총 수수료 및 비용 | 0.08% |

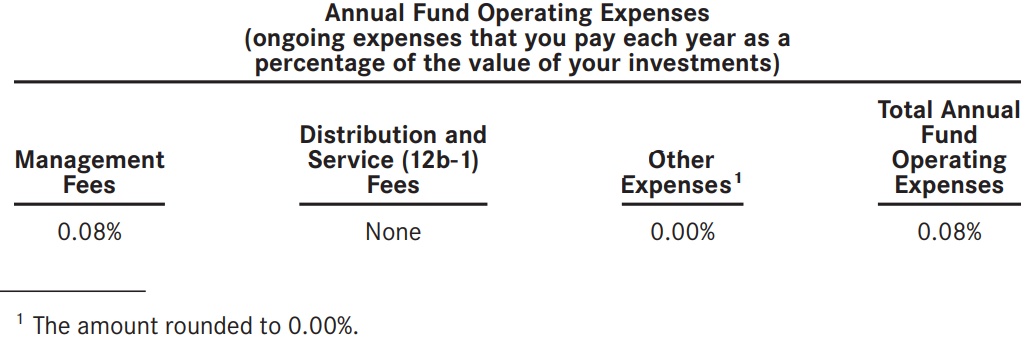

블랙록의 상품 설명에 따르면, DGRO는 운용 수수료가 0.08%이고, 기타 비용 등이 모두 0%인 것으로 확인되어서 총 수수료 비용이 0.08%입니다.

다만, 상품 설명에 보면 기타 비용이 정확하게 0%가 아니라, 0.00%로 반올림되었다고 기재된 것을 보면 0.00?% 상황 발생시 0.00?% 정도의 비용이 발생할 수 있지 않을까 싶습니다. 하지만, 그 비율이 크지 않고, 블랙록의 상품 설명에 수수료 비용 계산에서도 영향을 주지 않는 정도의 비율이기에 무시해도 될 것 같습니다.

결국 기타 비용까지 포함한 모든 수수료 및 비용이 0.08%인 셈이니 결과적으로는 ETF 수수료로 나쁘지 않다고 생각합니다.

정리

DGRO는 배당과 성장 모두를 놓치고 싶지 않으시거나, 구성 종목으로 들어가 있는 회사에 모두 투자하고 싶은 분이라면 고려해볼 ETF인 것 같습니다.

게다가 ETF 관리 조건도 배당에만 초점을 둔 것이아니라 회사의 성장까지도 염두에 두고 관리하는 것을 본다면, 단기적인 관점 보다 장기적인 관점에서 좋은 결과를 기대해볼 수도 있을 것 같습니다.

게다가 수수료도 0.08%에 불과해서 상당히 저렴한 편이고, 자산운용사도 현재 세계 1위이기에 장기 투자의 관점에서 본다면 장점이 많은 ETF라 생각합니다.

다만, 코로나 사태 이후로 아직 이전 전고점으로 회복하지 못하는 기업들이 있기에, 단기적인 성장세가 둔화되고, 회복하는 데 더딘 모습을 보이는 점은 아쉬운 것 같습니다.

DGRO외에도 배당 혹은 성장 중 하나만을 선택하여 투자하는 ETF나 배당과 성장을 같이 추구하는 다른 ETF도 많기에 생각 하던 것과 맞는지 꼭 세부 내역을 살펴보시고 투자 결정을 하시기 바랍니다.

::: DGRO 상품 소개 홈페이지

최근댓글